对于挪威船王Frederiksen旗下油轮船东Frontline而言,2023年是绝佳的一年,该公司在运力大幅扩张的同时,收获了15年以来的最佳业绩。

2月29日,Frontline公布了2023年第四季度及全年业绩报告。

2023年第四季度,Frontline总营业收入为4.15亿美元;利润为1.184亿美元,或每股基本和摊薄0.53美元;调整后的利润为 1.022 亿美元,或调整后的每股基本和摊薄收益0.46美元。

2023年全年,Frontline总营业收入为18.02亿美元;利润为6.564亿美元,或每股基本和摊薄2.95美元;调整后的利润为 5.857 亿美元,或调整后的每股基本和摊薄收益2.63美元。

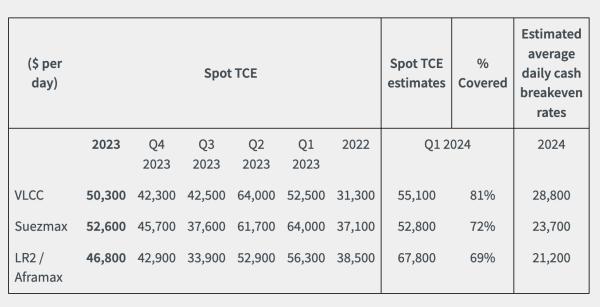

2023年全年,Frontline旗下VLCC、苏伊士型油轮和LR2/阿芙拉型油轮的即期TCE分别为50,300美元/天、52,600美元/天和46,800美元/天,同比上涨74.7% 、121.9%、120.8%。

Frontline 首席执行官 Lars H. Barstad 表示:“2023年公司实现了十五年来最强劲的全年业绩。对于油轮行业和我们部署的资产类别来说,这一年是非同寻常的一年。第四季度,公司开始接收从 Euronav 收购的 24 艘现代 VLCC。在几个月内,Frontline 已将自身在 VLCC 市场的份额翻了一番,整体盈利能力增加了三分之一以上。”

作为解决Euronav 战略和结构僵局的综合解决方案,Frontline 以 23.5 亿美元的总价收购了Euronav 旗下 24 艘 VLCC,平均船龄为 5.3 年。截⾄2023年12⽉31⽇,Frontline船队共拥有76艘船舶,分别为33艘VLCC、25艘苏伊⼠型油轮、18艘LR2/阿芙拉型油轮,总运⼒达到1,590万载重吨。

这家挪威船东在财报中称,石油及货物运输市场正日益受到中东政治动荡的影响,巴以冲突加剧了该地区的紧张局势。胡塞武装将目标瞄准了红海和亚丁湾之间的重要航道,起初仅打击以色列相关船只,但最近打击的目标范围已经扩大,这使得在过去的几个月里地中海和亚丁湾之间的船只过境减少了40%以上。当前,亚欧航线的大部分船舶均被迫绕航好望角,但仍有一些船东愿意以船员的安全为代价穿越红海。

根据Veson Nautical的数据,在红海危机爆发后的三个月内,通过这条关键水道的主要航运公司仍是西方船东。

2023 年 12 月至 2024 年 2 月期间,以船舶总吨计,希腊船东运营船舶通过红海的数量排名第一,达到3300万总吨,占比为18.3%,远远超过排名第二的中国1580万总吨(8.75%),第三为法国的1140万总吨(6.33%),第四为新加坡的1040万总吨(5.8%),丹麦以950万总吨(5.25%)排名第五。

希腊船东运营船舶通过红海的数量甚至远超红海危机爆发前。2023年1-11月,以船舶总吨计,希腊船东运营船舶通过红海的数量为1811万总吨,占比为13.76%。瑞士排名第二,运营船舶总吨为1355万吨(10.29%),3-5位分别为丹麦、新加坡和中国,运营船舶总吨分别为990万吨(7.53%)、956万吨(7.26%)和915万吨(6.95%)。

在随后的电话会议中,Lars H. Barstad继续对红海的混乱局势提出担忧。他说:“我们认为胡塞武装的袭击应该被归类为‘随机攻击’,针对任何随机对象,甚至是与俄罗斯有关的船只。我们从该地区了解到,胡塞武装也得到了索马里海盗的支持,红海已经进入真正混乱,给海员及船舶带来了巨大的风险。”

Lars H. Barstad强调,在红海安全局势改变之前,Frontline 将继续保持改道好望角的立场。

Frontline是最早一批官宣停航红海的船东。该公司在胡塞武装对通行红海的船只发起第一波袭击后,在12月中旬与英国石油公司(BP)、挪威国家石油公司(Equinor)和另一家油轮船东Euronav一道宣布将避开该地区,直至另行通知。

“红海的持续混乱将利好大船,随着石油和成品油轮改道好望角,这些船只可以实现规模效应。由于亚洲和欧洲之间的航行时间较长,油轮运费有所增加。区域市场需要时间来调整定价以适应增加的货运成本,直到最近几周我们才观察到贸易模式改变的影响。”

Frontline预计,2024年第一季度,该公司VLCC的81%船日即期TCE将达到55,100美元/天,苏伊士型油轮的72%船日即期TCE将达到52,800美元/天,LR2/阿芙拉型油轮的69%船日即期TCE将达到67,800美元/天。

资料来源:海运圈聚焦 编辑:Evan Liu

2024-03-02

2024-03-02 901

901