通常情况下决定第二季度干散货运价走势的是季节性因素,然而在今年船用燃料价格波动、大宗商品价格高企以及破坏性地缘政治事件对现货市场的挑战下,这一因素似乎已“退居其次”。

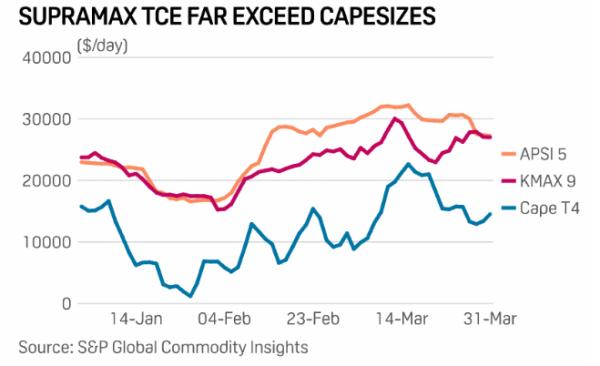

市场观察人士表示,不同船型之间的干散货运价差在第一季度大幅倒挂,较大的海岬型散货船与较小的卡姆萨尔型和超灵便型散货船相比,日租金和收益要低得多,而这一趋势可能在本季度发生逆转。

Cape T4 指数(四条主要海岬型航线基于贸易流量的加权平均值)第一季度平均为11435美元/天,比APSI 5指数(亚洲五条主要超灵便型船航线的加权平均值)低13792美元/天,后者平均为25227美元/天。

Cape T4 指数也比KMAX 9指数(九条主要巴拿马型船航线的加权平均数)低11,187美元/天,后者第一季度平均为22,622美元/天。

展望未来,俄乌冲突持续、港口COVID-19相关政策以及集装箱市场坚挺等问题预计将继续影响干散货市场现货运费。

一位新加坡的船舶运营人士表示,由于大宗商品价格高企,贸易商对第二季度的市场“看涨”犹豫不决,“只有乌克兰战争结束,市场才可能稳定下来”。

煤炭升温

另一位船舶运营高管表示,煤炭贸易商的销售和坤村受到商品价格和运费高涨的不利影响,反过来可能导致航运活动减少。虽然交易利润仍然微薄,但在商品价格高企的环境下获得融资的挑战是多方面的。

航运市场人士表示,事实上,世界上最大的两个煤炭进口国——中国和印度,已经对煤炭价格的变化变得更加敏感,这两个国家在第一季度主要购买小型货物,由超灵便型船而不是较大的巴拿马型船运输。

此外,这两个能源进口国家也对海运煤炭价格上涨作出反应,增加国内煤炭生产,进一步减少对进口的依赖,这可能随后限制运输煤炭航运活动。

第一季度承压的海岬型船市场在本季度可能会有更好的表现,因为巴西和西澳铁矿石巨头预计将在维护完成后增加产量和出口,并且第二季度与季节性天气有关的干扰会有所缓解。

虽然由于更多的煤炭通过海岬型船运往欧洲,预计海岬型船的吨位需求将急剧增加,但一些市场人士预计,这一趋势将导致更多的船舶在欧洲周边开航,从而对跨大西洋和前程运费产生压力。

铝土矿推动

西非正迅速成为海岬型船的主要装货地点,该地区对铝土矿和铁矿石的运输需求激增。中国在1月和2月进口了创纪录的2100万吨铝土矿,其中55%来自几内亚,大部分货物由海岬型船运载。

在亚太地区,由于市场传言雅加达可能在今年晚些时候限制出口,因此超灵便型在第一季度成为印度尼西亚铝土矿强劲运输的受益者。

此外,俄乌冲突造成的不确定性也导致许多船东倾向于在太平洋地区完成交易。消息人士称,由于从太平洋向大西洋运输货物的现货船被要求支付高额溢价,租家急于以定期租船的方式租入船舶,以锁定更长的吨位。

一些市场参与者认为,超灵便型和Ultramax型船的期租日租金高达每天30,000美元,反映了未来市场的潜在实力。若去年干散货市场的主导因素,例如引航员短缺、港口拥堵、供应链瓶颈和船员换班造成的延误再次上演,将推高第二季度的运费。

资料来源:海运圈聚焦、Platts 记者:Evan Liu

2022-04-09

2022-04-09 1240

1240